SteuerSparErklärung versus ELSTER: wir haben den großen Test gemacht!

-

Das klassische Papierformular für die Steuererklärung, welches handschriftlich ausgefüllt und per Post versendet oder direkt beim zuständigen Finanzamt eingeworfen wird, hat in naher Zukunft komplett ausgedient.

Immer mehr Steuerpflichtige machen sich nämlich die Digitalisierung zunutze und erledigen ihre Steuererklärung mithilfe eines Steuerprogramms oder online. Zu den bekanntesten Anbietern gehören sicherlich das der Finanzverwaltung zur Verfügung gestellte Programm "ELSTER" und die Steuersoftware "SteuerSparErklärung".

Steuersoftware oder ELSTER - Was sind die größten Unterschiede?

Der offensichtlichste Unterschied zwischen beiden Steuerprogrammen ist, dass ELSTER kostenfrei und die SteuerSparErklärung kostenpflichtig ist. Kosten für die Steuersoftware kann man aber als Steuerberatungskosten in der Steuererklärung angeben und absetzen. Diese Kosten kommen mit einem großen Mehrwert: Im Gegensatz zu ELSTER erhalten Nutzer der SteuerSparErklärung wertvolle Tipps und Tricks und werden an einem roten Faden durch ihre Steuererklärung geführt. So hilft die Software dabei, aus einer Steuererklärung immer das Optimum rauszuholen und bares Geld zu sparen.

Das ist bei ELSTER nicht der Fall. Es handelt sich nämlich streng genommen "nur" um ein digitalisiertes Steuerformular - ohne hilfreiche Beratung. Sofern Sie also nicht über ein sehr breites Steuerwissen verfügen, relevante Freibeträge kennen und alle möglichen Werbungskosten erheben, lassen Sie mit ELSTER oft ungenutztes Steuerpotential in Form einer höheren Steuerrückzahlung liegen.

Steuersoftware-Test: ELSTER im direkten Vergleich mit der SteuerSparErklärung

Bei der Wahl eines passenden Steuerprogramms sollten Nutzerfreundlichkeit und Funktionalität an erster Stelle stehen. Letzten Endes soll Ihnen das Programm dabei helfen, möglichst viel Steuern zu sparen und keine absetzbaren Ausgaben zu übersehen. Wir haben unsere SteuerSparErklärung in den direkten Vergleich mit ELSTER geschickt, mit folgendem Ergebnis:

|

SteuerSpar Erklärung |

Mein ELSTER |

|

|

Steuerformulare |

||

|---|---|---|

|

Einkommensteuererklärung (inkl. aller Anlagen) |

Ja |

Ja |

|

Antrag auf Lohnsteuer-Ermäßigung |

Ja |

Nein |

|

Feststellungsklärung |

Ja |

Ja |

|

Umsatz- und Gewerbesteuererklärung |

Ja |

Ja |

|

Konsolidierte Umsatzsteuererklärung |

Ja |

Ja |

|

Gewinnermittlung |

Ja |

Ja |

|

Umsatzsteuer-Voranmeldungen |

Ja |

Ja |

|

Lohnsteuer-Anmeldungen |

Ja |

Ja |

|

Anträge (Fristverlängerung, Einspruch usw.) |

Ja |

Ja |

|

Lohnsteuer-Ermäßigungen (inkl. Steuerklassenempfehlung, Antrag auf Steuerklassenwechsel etc.) |

Ja |

Nein |

|

Vorläufige Gewinnermittlung inkl. BWA und Journal |

Ja |

Nein |

|

Vorausgefüllte Steuererklärung durch Steuerberater oder Lohnsteuerhilfeverein vorbereiten |

Nein |

Ja |

|

Ausfüllhilfen |

||

|

Hilfe zu jedem Eingabefeld |

Ja |

Ja |

|

Vorjahresvergleich mit Gegenüberstellung aller Einnahmen und Ausgaben |

Ja |

Nein |

|

Einspruchsgenerator (formuliert, abhängig von den Abweichungen, den passenden Einspruch beim Finanzamt) |

Ja |

Nein |

|

Tipps & Tricks |

||

|

Steuer-Spartipps |

Ja |

Nein |

|

Tipps direkt bei der Erfassung |

Ja |

Nein |

|

Optimierung der Steuererklärung (z.B. für die optimale Veranlagungsart) |

Ja |

Nein |

|

Für Einsteiger (Tipps & Tricks als Video oder Text) |

Ja |

Nein |

|

Individuelle Tipps für das nächste Steuerjahr |

Ja |

Nein |

|

Überprüfungen |

||

|

Steuerprüfer für die abschließende Prüfung der Steuererklärung |

Ja |

Nein |

|

Prüfung des elektronischen Steuerbescheids |

Ja |

Ja |

|

Plausibilitätsprüfung während der Eingabe |

Ja |

Ja |

|

Prüfung, ob die Anlage KP abgegeben werden sollte |

Ja |

Nein |

|

Automatische Berechnung der Sondervorauszahlung |

Ja |

Nein |

Unser Vergleich macht deutlich, dass die reine Übertragung von Steuerformularen oder Steuervordrucken über das Internet, wie ELSTER es macht, nur für versierte Nutzer sinnvoll ist. Für alle anderen bietet ELSTER keinen wirklichen Vorteil. Auf die für Steuerzahler wichtigen Dinge, wie z.B. Absetzbarkeit von Sonderausgaben, Pauschalen oder Freibeträge, weist ELSTER nicht hin. Dabei sind es genau diese Hinweise, durch die Sie als Steuerzahler Geld sparen.

Wo ist die Rückzahlung höher? ELSTER oder SteuerSparErklärung?

Wer bei ELSTER nicht weiß, wo welche Angaben gemacht werden müssen, der verschenkt schlichtweg Geld. Vergessene Angaben haben nämlich direkte Auswirkungen auf die Steuerrückzahlung. Bei den folgenden vier Steuerfällen möchten wir Ihnen beispielhaft verdeutlichen, warum Sie mit einer Steuersoftware eine deutlich höhere Rückzahlung erwarten oder Steuern einsparen können als mit ELSTER:

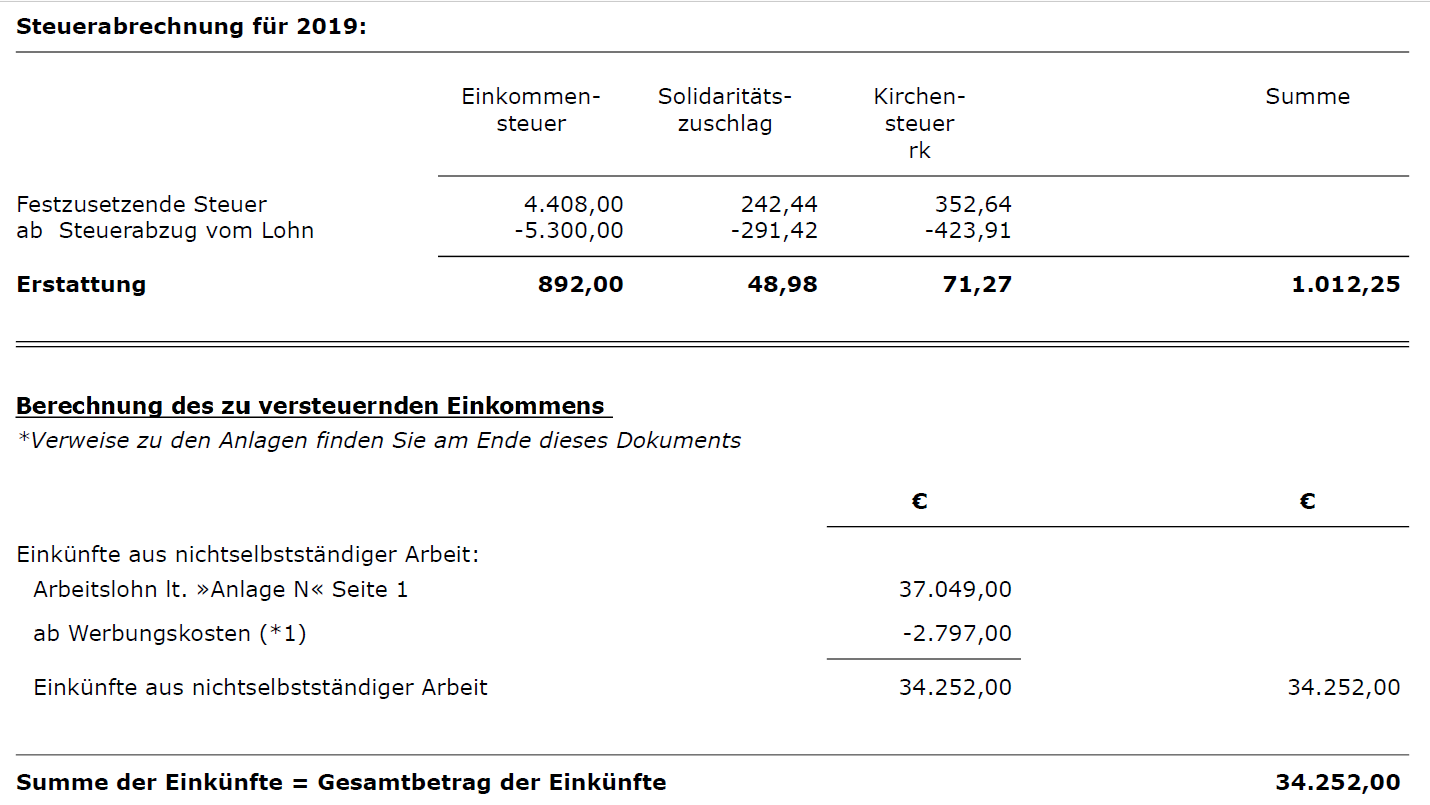

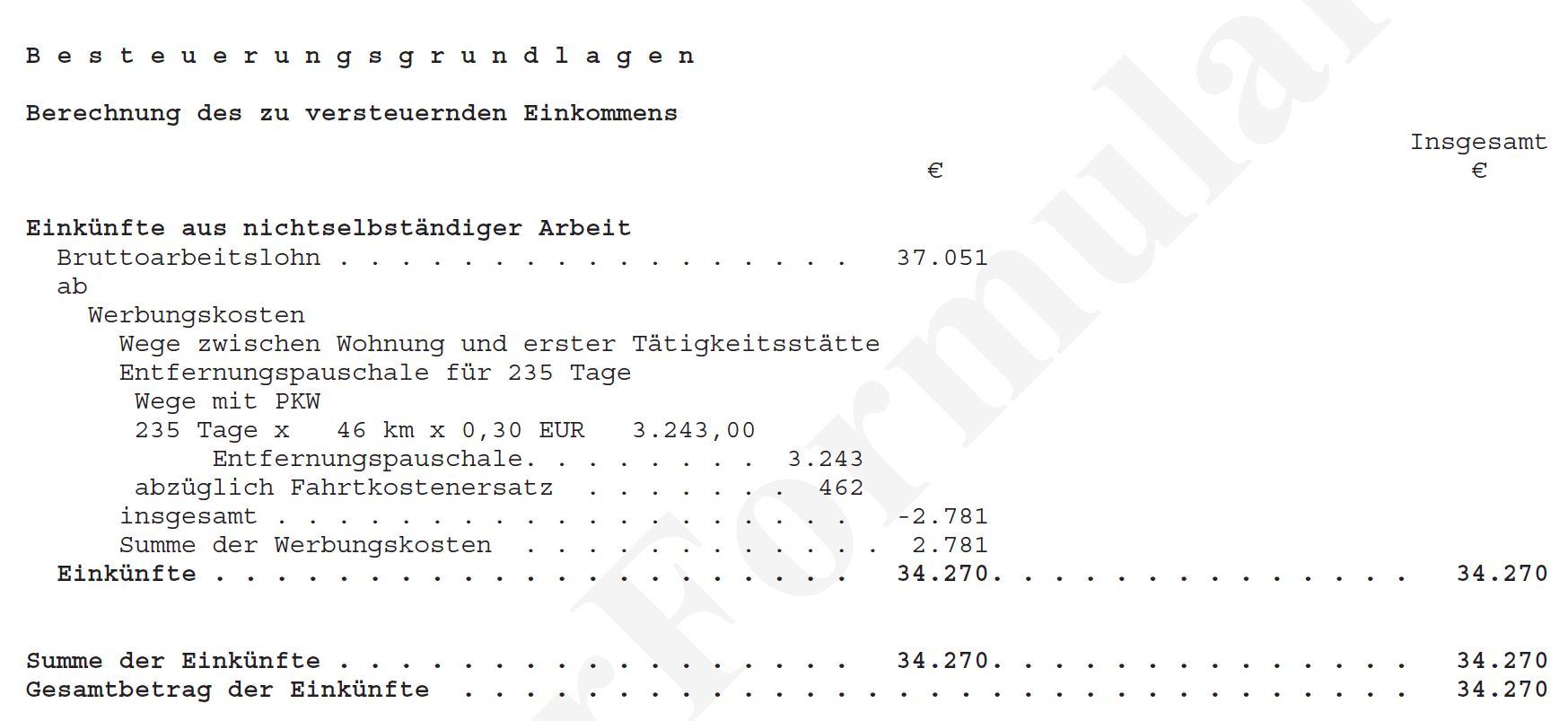

Steuerfall 1 - Entfernungspauschale

Laut deutschem Einkommensrecht (§ 9 EStG) können Sie Aufwendungen für Wege zwischen Ihrer Wohnung und der ersten Tätigkeitsstätte geltend machen.

Die Entfernungspauschale beträgt 0,30 € pro Kilometer. Dabei spielt es keine Rolle, ob Sie zu Fuß gehen, mit dem Auto, den öffentlichen Verkehrsmitteln oder mit dem Fahrrad fahren. Bei der Berechnung ist nur wichtig, dass Sie stets den kürzesten Weg angeben.

Rechenbeispiel Einkommenssteuererklärung per SteuerSparErklärung

Rechenbeispiel Einkommenssteuererklärung per ELSTER

In unserem Beispiel legt der Arbeitnehmer pro Tag 46 Kilometer von seiner Wohnung bis zur Arbeit zurück. Gerechnet an 220 Arbeitstagen pro Jahr, kommt er auf insgesamt 10.120 Kilometer. Multipliziert man dann die gefahrenen Kilometer mit der Entfernungspauschale von 0,30 €, ergibt sich ein steuermindernder Betrag von 3.036 €.

Die Entfernungspauschale ist jedoch auf einen Höchstbetrag von 4.500 € gedeckelt. Der Pauschbetrag zählt im Übrigen, genauso, wie beispielsweise die Kontoführungsgebühren, zu den Werbungskosten. Bei der Einkommensteuererklärung tragen Sie die angefallenen Fahrtkosten auf Seite 1 der Anlage N ein.

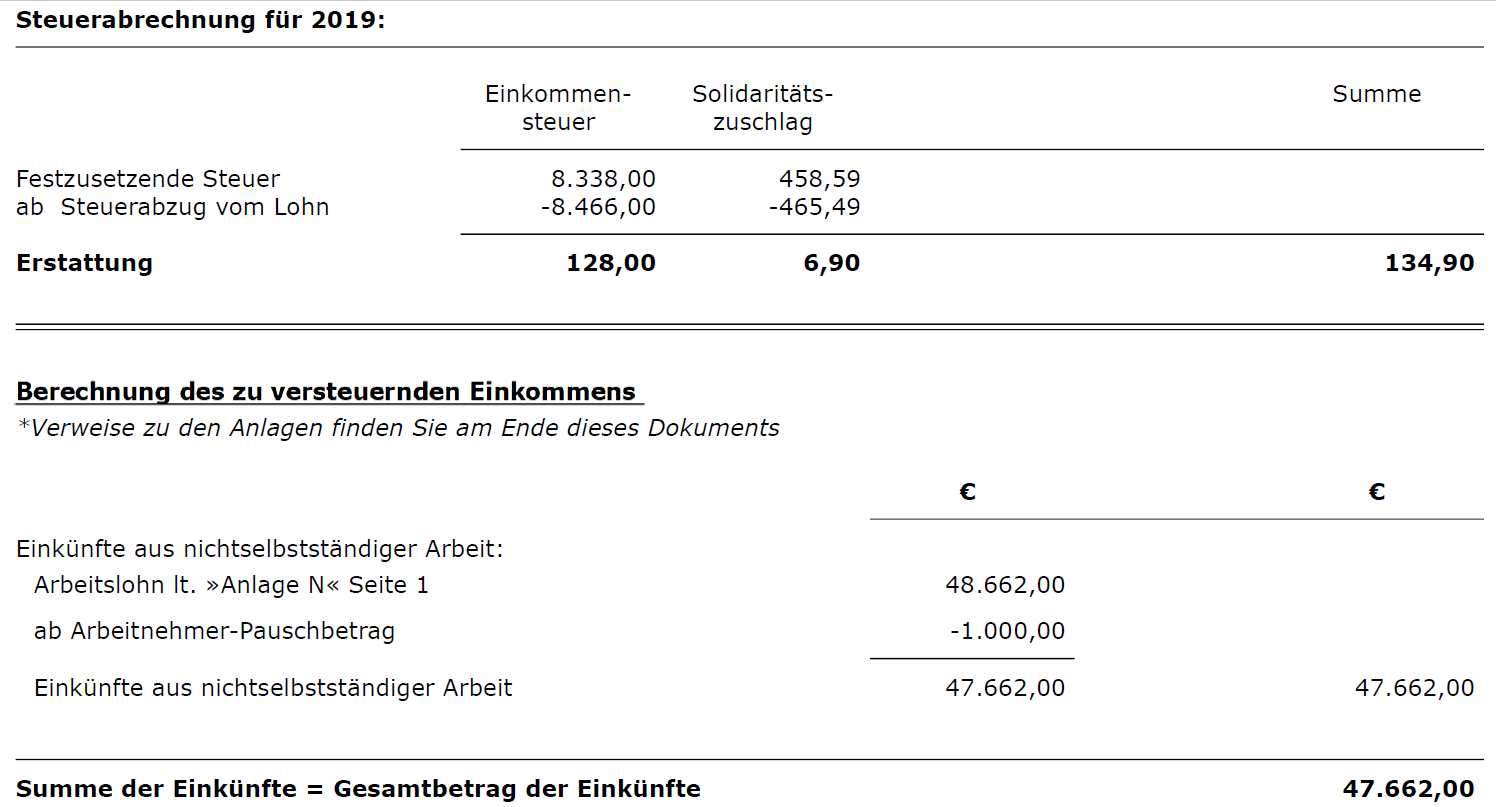

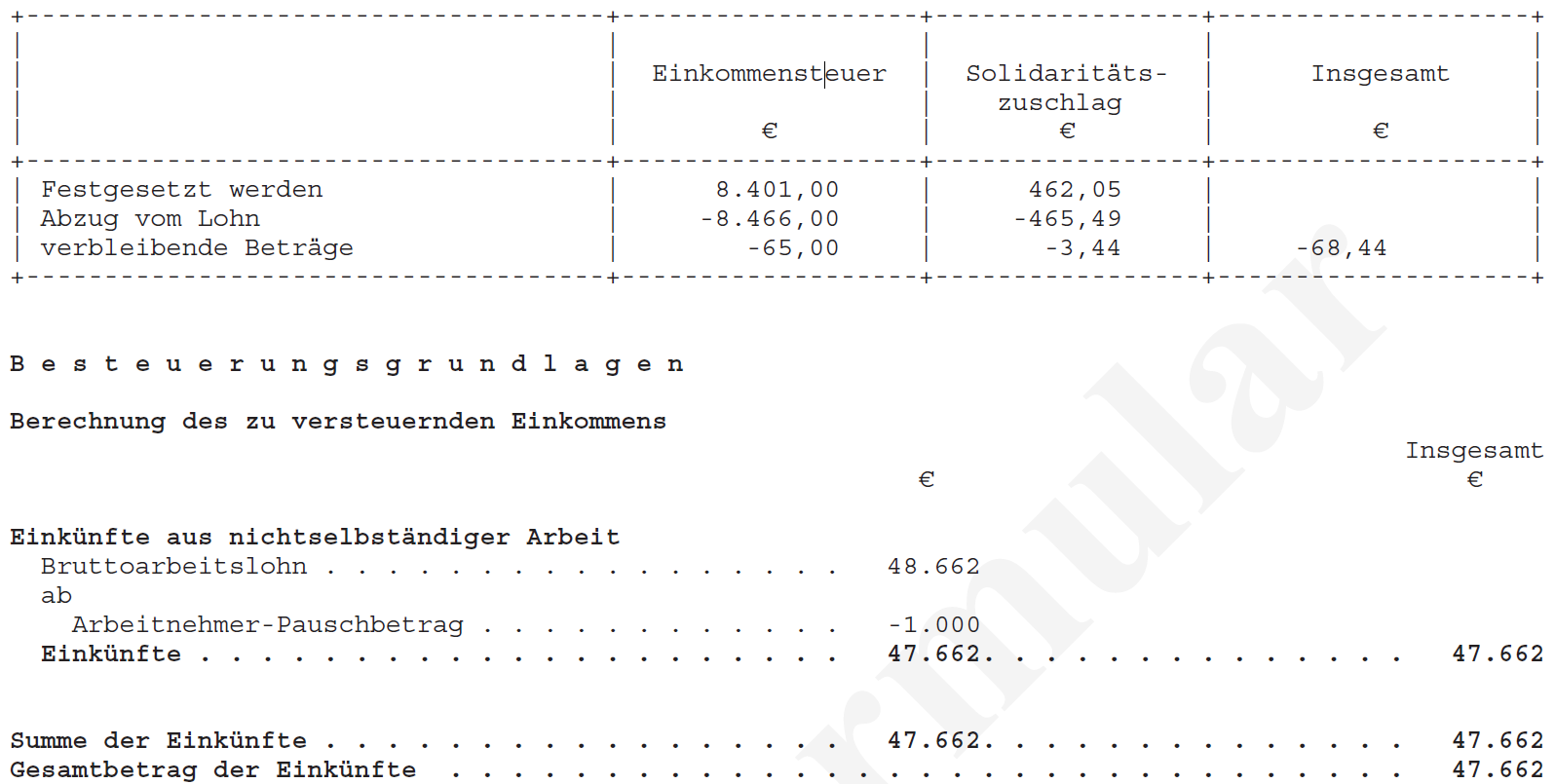

Steuerfall 2 - Nebenkostenabrechnung

In unserem zweiten beispielhaften Steuerfall hat Herr Müller dank der SteuerSparErklärung den Tipp bekommen, Teile seiner Nebenkostenabrechnung bzw. Betriebskostenabrechnung steuerlich geltend zu machen. Voraussetzung ist, dass es sich um sogenannte haushaltsnahe Dienstleistungen oder um Handwerkerleistungen handelt.

Das Einkommensteuergesetz besagt nämlich, dass 20 % bestimmter Nebenkosten im Rahmen der Einkommensteuererklärung geltend gemacht werden können.

Rechenbeispiel Einkommensteuererklärung per SteuerSparErklärung

Rechenbeispiel Einkommensteuererklärung per ELSTER

Abzugsfähig sind jedoch nur Arbeitskosten, Fahrtkosten, Entsorgungskosten, Maschinenkosten und Kosten für Verbrauchsmittel.

Nicht abzugsfähig sind dagegen Materialkosten, Lieferkosten und Warenkosten. Achten Sie unbedingt darauf, dass Sie derartige Nebenkosten ausschließlich per Überweisung oder Lastschrift begleichen. Barzahlung erkennt das Finanzamt hier nämlich nicht an.

Zu beachten sind außerdem die vom Gesetzgeber vorgeschriebenen Höchstbeträge. Für haushaltsnahe Dienstleistungen können bis zu 20.000 € und für Handwerkerleistungen bis zu 6.000 € angegeben werden. Gemessen an den 20 % ergibt sich ein maximaler Abzug von 4.000 € für haushaltsnahe Dienstleistungen und 1.200 € für Handwerkerleistungen.

Steuerfall 3 - Entlastungsbeitrag für Alleinerziehende

Alleinerziehende mit Steuerklasse 2 werden vom Finanzamt bei der Einkommensteuererklärung durch einen Freibetrag für Kinder besonders berücksichtigt. Das ist auch gut so, denn wer ohne Partner oder Partnerin den Nachwuchs großzieht, kommt aufgrund hoher Ausgaben oftmals kaum über die Runden.

Den Entlastungsbetrag für Alleinerziehende können Sie geltend machen, wenn Sie alleinstehend sind, mindestens ein Kind in Ihrem Haushalt dauerhaft lebt und Sie für dieses Kindergeld beziehen. Sofern es sich nicht um das eigene volljährige Kind handelt, darf im Haushalt keine andere volljährige Person leben.

Im Gegensatz zu ELSTER, weist die SteuerSparErklärung auch hierauf aktiv hin.

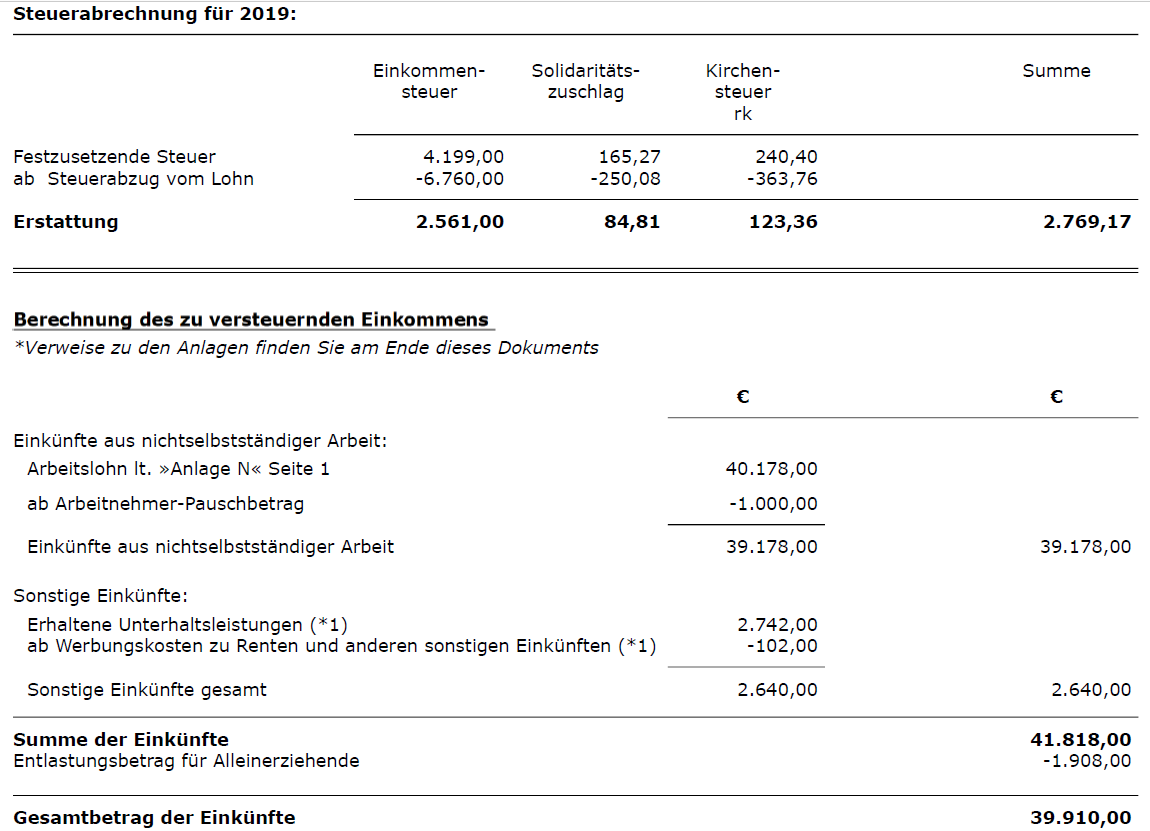

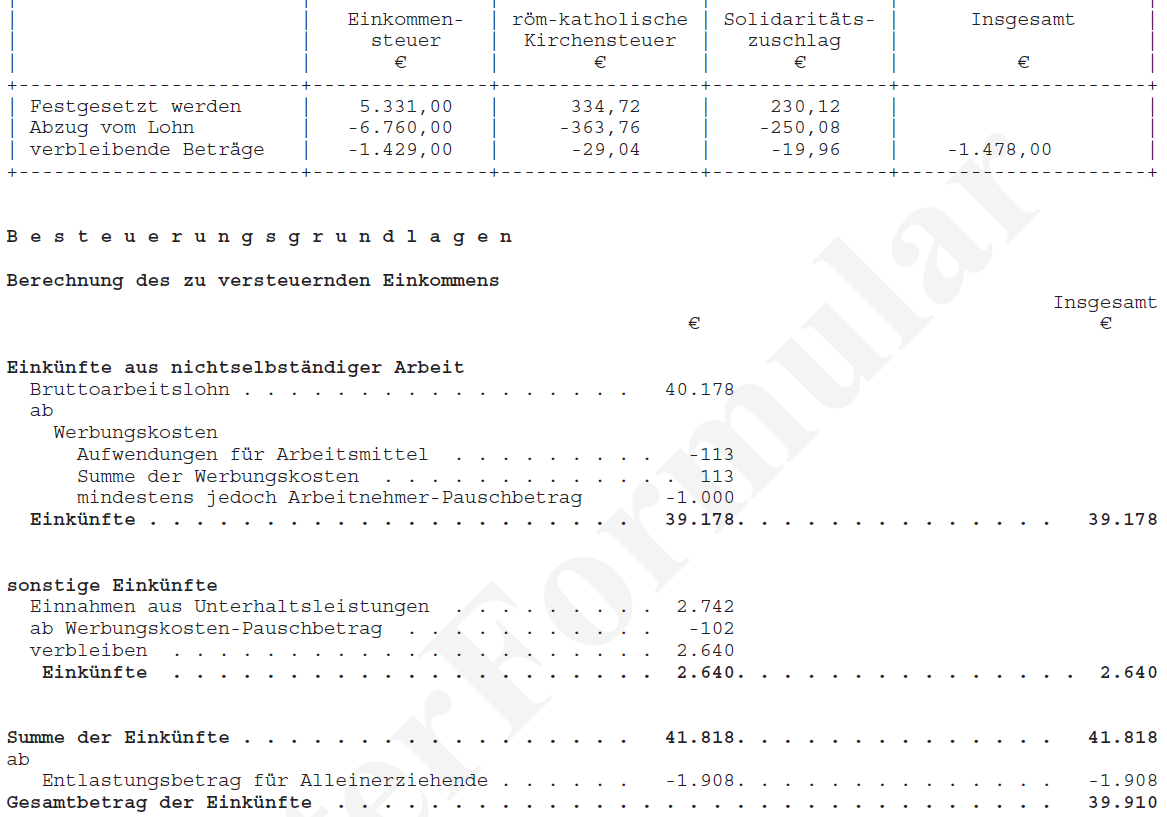

Rechenbeispiel Einkommenssteuererklärung per SteuerSparErklärung

Rechenbeispiel Einkommenssteuer per ELSTER

Neben der Hälfte des Kinderfreibetrages (2.586 €), sowie der Hälfte des Freibetrages für Erziehung, Betreuung und Ausbildung (1.320 €), kann also ein weiterer Steuerfreibetrag berücksichtigt werden, um die Steuerlast zu senken. Beantragt wird der Entlastungsbetrag für Alleinerziehende auf Seite 2 in der Anlage Kind. Wer nicht erst auf die Steuerrückerstattung warten möchte, kann auch einen Antrag auf Lohnsteuerermäßigung stellen. Dann wird der Freibetrag für Alleinerziehende automatisch beim monatlichen Lohnsteuerabzug berücksichtigt.

Der Entlastungsbetrag für Alleinerziehende liegt normalerweise bei 1.908 € bei einem Kind und 240 € zusätzlich für jedes weitere Kind. Aufgrund des erhöhten Betreuungsbedarfs während der Corona-Pandemie wurde der Freibetrag für 2020 und 2021 jedoch auf 4.008 € erhöht. Der Zusatz für jedes weitere Kind bleibt gleich.

Steuerfall 4 - Übungsleiterfreibetrag / Übungsleiterpauschale

Sie trainieren nebenberuflich die Kids im Fußballverein? Super!

Dann machen Sie hoffentlich auch den Übungsleiterfreibetrag im Rahmen Ihrer Steuererklärung geltend, oder? Immerhin können Sie dank der "Übungsleiterpauschale" bis zu 3.000 € im Jahr steuer- und sozialabgabenfrei dazu verdienen. Auch dies fragt die SteuerSparerklärung ab und berücksichtigt es bei der Erstellung Ihrer Steuer.

In ELSTER geben Sie selbst den nutzbaren Freibetrag in der Anlage S (Einnahmen aus selbstständiger Tätigkeit) an.

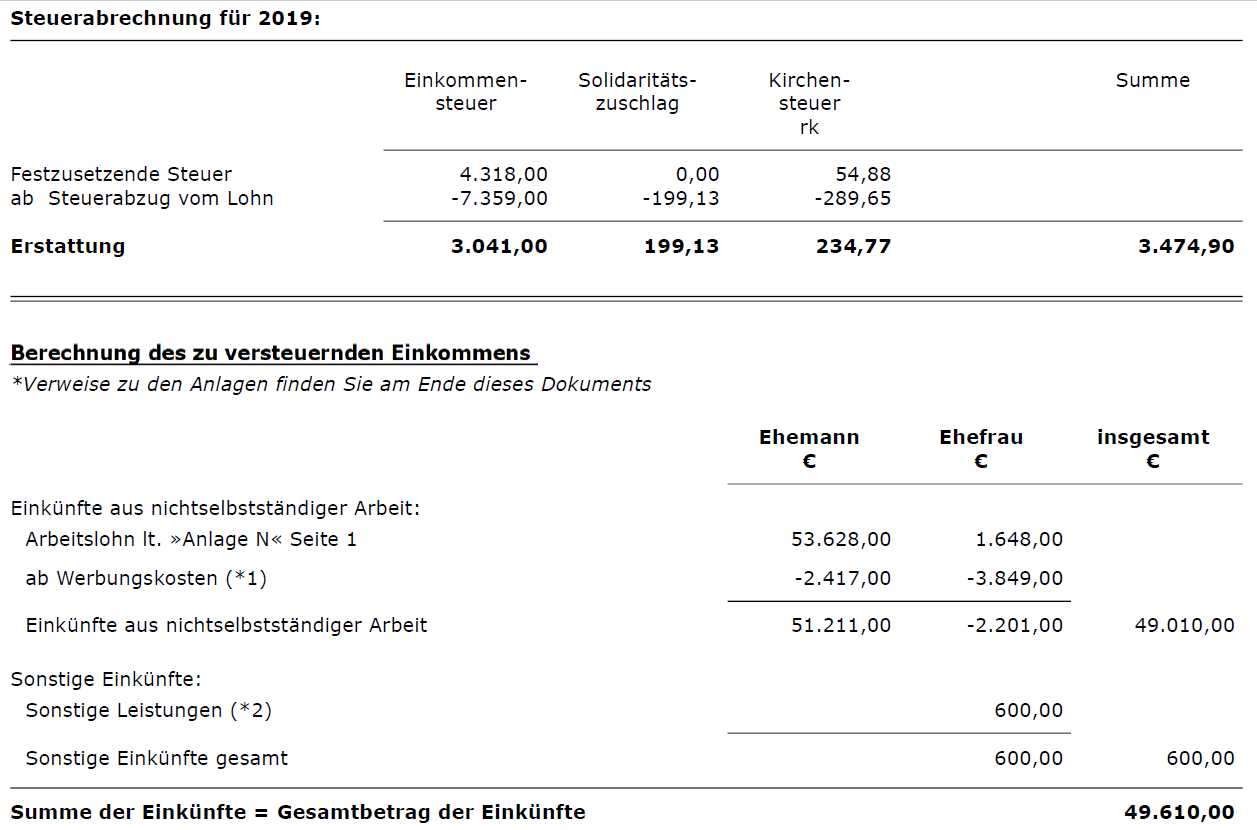

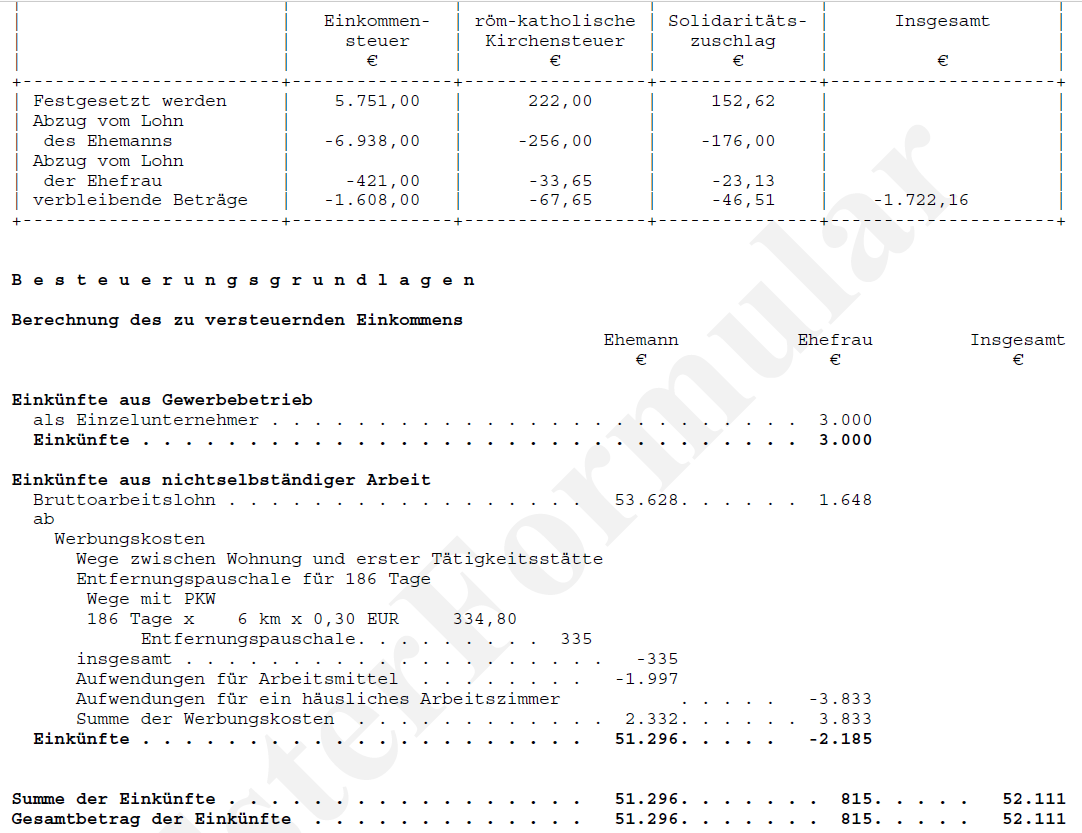

Rechenbeispiel Einkommenssteuererklärung per SteuerSparErklärung

Rechenbeispiel Einkommensteuererklärung per ELSTER

Voraussetzung ist, dass Sie nebenberuflich entweder im Dienst oder im Auftrag

-

einer öffentlich-rechtlichen Institution,

-

einem gemeinnützigen Verein,

-

einer Kirche oder

-

einer Einrichtung zur Förderung gemeinnütziger, mildtätiger oder kirchlicher Zwecke arbeiten.

Hierzu gehören zum Beispiel Tätigkeiten wie Erzieher/in oder Betreuer/in, Pflege von hilfsbedürftigen Personen, Ausbilder/in oder Ausbildungsleiter/in, sowie Trainer/in in einem Sportverein. Sie können sogar in zwei Vereinen oder Institutionen tätig sein, sofern der Höchstbetrag nicht überschritten wird. Wird die Höchstgrenze der Pauschale überschritten, müssen Sie alles darüber hinaus regulär versteuern.

Welche Vor- und Nachteile gibt es bei ELSTER?

Auch wenn sich ELSTER für Laien oder Einsteiger eher nicht eignet, handelt es sich dennoch keineswegs um eine schlechte Lösung. Unsere Übersicht über alle ELSTER Vor- und Nachteile kann Ihnen dabei helfen, herauszufinden, ob das Steuerprogramm vom Fiskus für Sie das Richtige ist oder nicht:

Vorteile ELSTER:

-

Offizielles Programm der Finanzverwaltung

-

Kostenlose Steuersoftware für den PC

-

Steuererklärung kann online und somit papierlos erledigt werden

-

Einspruch kann elektronisch eingelegt werden

-

Fristverlängerungen können online beantragt werden

-

Abrufen von bereits beim Finanzamt hinterlegten Daten

-

Vorausgefüllte Steuererklärungen durch Steuerberater oder Lohnsteuerhilfeverein

-

Steuererklärungen können auch ohne ELSTER-Zertifikat eingereicht werden (per Post mit Originalunterschrift)

-

Digitaler Steuerbescheid möglich

Nachteile ELSTER:

-

Keine Steuertipps, keine Tricks oder sonstigen Hilfen

-

Geringere Steuerrückerstattung als mit einer Steuer-Software

-

Keine Hinweise bei Falscheingaben

-

Komplizierte und erklärungsbedürftige Formulare

-

Lediglich digitalisierte Papierformulare

-

Viele Steuerfachbegriffe

-

Schlechte Nutzerfreundlichkeit

-

Dauert aufgrund der Komplexität deutlich länger

-

Keine Hinweise auf Sparpotentiale (z.B. Pauschalen, Sonderausgaben, Freibeträge)

Zusammenfassend lässt sich sagen, dass ELSTER für viele Steuerzahler zu kompliziert ist und als größtes Manko nicht auf ungenutzte Steuerpotentiale hinweist. Zudem werden Anwender mit unzähligen Fachbegriffen aus dem Steuerwesen konfrontiert, die erst einmal nachgeschlagen werden müssen, bevor man mit der Steuererklärung weitermachen kann. Das ist nicht nur hinderlich, sondern nervt und kostet enorm viel Zeit.

Vorteile der SteuerSparErklärung

Wir haben es uns zur Aufgabe gemacht, dass Steuererklärungen schnell, unkompliziert und ohne viel Vorwissen erledigt werden können.

Hierfür haben wir den sogenannten "Roten Faden" für unsere SteuerSparErklärung entwickelt. Dieser rote Faden begleitet Sie von Beginn an durch den Steuerdschungel, geht Punkt für Punkt gemeinsam mit Ihnen durch und weist auf Steuersparmöglichkeiten hin. Arbeitnehmer, Rentner, Selbständige und auch spezielle Berufsgruppen (z.B. Lehrer) profitieren bei der SteuerSparErklärung insbesondere von folgenden Vorteilen:

-

Kein Vorwissen nötig

-

Höhere Steuererstattung als bei ELSTER

-

Spart Zeit und Geld

-

Durchschnittliche Steuerrückerstattung von 1.027€

-

In 60 Minuten zur Steuererklärung = ein Stundenlohn von bis zu 1.000€!

-

Kein lästiges Ausfüllen von komplizierten Formularen

-

Steuerpotentiale werden genutzt

-

Stets aktuelle Steuertipps

-

Plausibilitätsprüfung und Fehlerprüfung

-

Belegübernahme dank BelegManager-App

-

ELSTER-Schnittstelle vom Finanzamt gemäß §3 StDÜV anerkannt

-

Vorausgefüllte Steuererklärung (Datenabruf bei der Finanzverwaltung/VaSt.)

-

Höhe der Rückerstattung wird vorab ermittelt

-

Prüfung des Steuerbescheids auf Richtigkeit

-

Kosten für die SteuerSparErklärung sind steuerlich absetzbar

-

Regelmäßige Updates

-

Hohe Datensicherheit

-

97 % Weiterempfehlung

-

"Roter Faden" sorgt für leichtes Verständnis und einfache Bedienung

-

Ihre Daten werden nicht im Internet gespeichert

-

TÜV-geprüfte und -zertifizierte Steuersoftware

Wir sind stolz darauf, dass jedes Jahr über 1 Million Steuererklärungen mithilfe von Steuertipps.de erstellt werden und unsere Nutzer entweder Rückerstattungen erhöhen oder Nachzahlungen senken konnten.

Fazit: Für wen ist ELSTER geeignet und wer sollte besser eine Steuersoftware benutzen?

Wie eingangs bereits erwähnt, lohnt sich die Nutzung von ELSTER nur dann, wenn Sie im übertragenen Sinne das Wissen eines Steuerberaters haben und bzgl. neuester Änderungen im Steuergesetz stets auf dem aktuellen Stand sind.

→ Wer ELSTER nutzt, muss genau wissen, welche Angaben wo gemacht werden müssen.

Für Anfänger kann ELSTER somit zu einem echten Problem werden, da wertvolle Tipps gänzlich fehlen und die wenigen vorhandenen Erklärungen für Laien schwer verständlich sind.

Bei der Verwendung einer Steuersoftware wie der SteuerSparErklärung, müssen Sie dagegen kein Steuerexperte sein. Die Software nimmt Sie an die Hand und begleitet Sie wie ein privater, aber digitaler Steuerberater Schritt für Schritt durch Ihre Steuererklärung.